金利は住宅ローン選びにおいて、重要なチェックポイントの一つです。

住宅金融支援機構の調査でも、住宅ローン利用者に現在のプランを選んだ理由を聞くと「金利が低い」が最多でした。

※参照元:住宅金融支援機構 2018年度第2回民間住宅ローンの実態調査 民間住宅ローン利用者編 14.住宅ローンを選んだ理由(フラット35以外の利用者)

しかし金利をチェックする場合、いかに金利が低いか気にされる方は多いですが、表面金利と実質金利の違いを気にされる方はどのくらいいらっしゃるでしょうか?

この記事では住宅ローンの比較に役立つ、表面金利と実質金利のことや金利を比較する時のポイントについてご紹介します。

宅地建物取引士、ファイナンシャルプランナー

ハウスクローバー株式会社の創業者兼CEO。また同時に、毎年全国から2〜300組ほどの住宅購入希望者の相談があり、実際の購入もサポートする現役の不動産エージェントでもある。業界歴は15年以上。多くの人から受ける相談内容と不動産業界の現状にギャップを感じ、住宅購入に必要なサービスと優良な不動産エージェントのネットワークを構築したプラットフォーム「HOUSECLOUVER」を企画運営している。自身が情報を発信しているYoutubeやブログは多くの住宅購入者にとって欠かせないバイブルとなっている。

▶︎▶︎ このエージェントに相談する ◀︎◀︎

公式LINE@に友だち登録すると

表面金利と実質金利の違い

まずは表面金利とは、住宅ローンを販売する金融機関が提示している金利のことです。

金融機関の店頭やホームページなどで公開されている金利といえばイメージしやすいでしょう。

次に実質金利とは、金融機関から融資を受ける際にかかる諸費用を加算した金利のことをいいます。

金融機関から住宅ローンを借り入れる時には、事務手数料・保証料・団体信用生命保険料などの諸費用がかかります。

しかし表面金利にはこれらの諸費用が加算されていないため、両者を比較すると実質金利の方が若干利率が高くなるのです。

そのため表面金利だけを比較すると、A銀行よりB銀行の方が0.5%低いけれど実質金利で比較すると0.1%しか差がない、もしくはA銀行の方が低くなるというケースも珍しくありません。

そのため真の金利の低さを判断するなら、表面金利ではなく実質金利で比較しましょう。

支払総額で計算すると比較しやすい

表面金利より実質金利で比較するといっても、実質金利の計算はそう簡単なものではありません。

銀行員やファイナンシャルプランナーなど、金融関連の知識・経験・資格がある方はともかく、そうでない方が実質金利を計算しようとすると難しすぎて混乱してしまうでしょう。

そこでおすすめの方法が、支払総額での比較です。

支払総額には住宅ローンを借り入れる際にかかる諸費用が含まれているので、金融機関によってどのくらい変わるのかが比較しやすく分かりやすい点がメリットです。

金融機関のホームページには、住宅ローンを借り入れ希望の方向けのシミュレーションページがあるので、そちらを利用すると簡単に計算できます。

入力項目は金融機関によって異なりますが、希望借り入れ額・ボーナス返済の有無・希望金利・返済期間などの基本項目は共通ですので、だいたいの差額が分かって比較しやすいでしょう。

この方法は新規の借り入れ・借り換え問わず利用できますので、初めてマイホームを購入される方も住み替えを検討中の方もぜひご利用ください。

住宅購入で絶対に失敗したくない方へ

「こんなサービスが欲しかった!」の声が続々!住宅購入で失敗しないためのサービスがひとつに。

- 無理なく支払っていける予算が分かる

- 全国の優良な担当者(不動産エージェント)が探せる

- 物件検索を自動化させて、希望の物件を見逃さない

金利だけでなく、団信や特典なども考慮

ところであなたは、どの住宅ローンがいいか比較する際、金利以外のことはどのくらいチェックしていますか?

実は金融機関は、住宅ローンを契約した方向けにさまざまな特典を用意していることが多いのです。

たとえばイオン銀行で住宅ローンを申し込むと、イオングループで買い物をする際はいつでも5%オフで商品を購入できる特典を用意しています(一部割引対象外商品あり)。

イオングループといえば、イオン・マックスバリュ・まいばすけっと・KOHYOなど多数の系列店舗があります。

しかも実店舗・オンラインショップのどちらを利用しても5%オフの特典が利用できるため、日頃イオンで買い物をすることが多いご家庭には嬉しい特典でしょう。

イオン銀行では、他にも定期預金の金利優遇やイオンゴールドカードの発行など、住宅ローン申し込み者がお得になる特典を設けています。

また住宅ローン申し込みと同時に加入が必須条件となることが多い団体信用生命保険も、金融機関によって保障内容が異なります。

団体信用生命保険の保障といえば3大疾病に対する保障付きがメジャーですが、近年は3大疾病以外の病気やケガが原因で就業不能となるケースも増えてきました。

そうした時代の変化に合わせて、7大疾病や8大疾病などもっと多くの病気やケガになってしまった方に対する保障を付けたプランも登場しています。

特にauじぶん銀行は、なんと11の病気やケガになった方を保障する「11疾病保障団信」プランを販売しています。

他にも三井住友銀行のように、夫婦どちらかに万が一のことが起きて残りの住宅ローンを支払えなくなった時のために備えるプランを用意しているところもあります。

住宅ローン申し込み者への特典内容や団体信用生命保険の保障内容は、金融機関によって異なります。

そのため住宅ローンを比較する時は、金利だけでなく特典内容と保障内容もしっかり確認し、日頃の生活で役立つ特典や必要な保障を受けられるのはどの金融機関なのかも検討しましょう。

こちらもCHECK

-

住宅ローンの団体信用生命保険の保障内容はどこまで充実させればいい?

続きを見る

変動金利と固定金利は比較がしにくい

住宅ローンには固定金利と変動金利がありますが、両者はどちらが得なのか簡単に比較できません。

まず、固定金利は借り入れた時から完済する時までずっと金利が変わらないため、毎月の返済額が把握しやすいメリットがあります。

今は低金利でも、今後上昇して返済額がアップするかもしれないリスクを避けたい方にすすめられるのが固定金利です。

ただし変動金利と比べると金利が少し高めに設定されているため、借り入れ後に市場の金利が下がると、今までどおりの返済額ではかえって高い支払いになる可能性も否めません。

一方変動金利は、市場の動きに応じて半年ごとに金利の見直しが行われること、そして返済額は5年ごとに見直しが行われます。

返済額を見直す場合は、それまでの金額から最大1.25倍までしかアップしないとの決まりがあるので、いきなり家計を圧迫するような危険性は低いでしょう。

住宅ローン借り入れ時の金利も、固定金利と比べると少し低く設定されている点もメリットです。

ただし、金利が上昇して返済額が増えると、その分家計も見直さなければいけません。

また金利が上昇し続けると、利息ばかり返済して元金がなかなか減らない現象が起きてしまう可能性もあります。

このように両者のメリット・デメリットを考えると、住宅ローン借り入れ時の金利差は将来の金利や返済額が変動するリスクに備える経費と考えることができるでしょう。

こちらもCHECK

-

住宅ローンで変動金利か固定金利か迷ったらどっちを選べばいい?

続きを見る

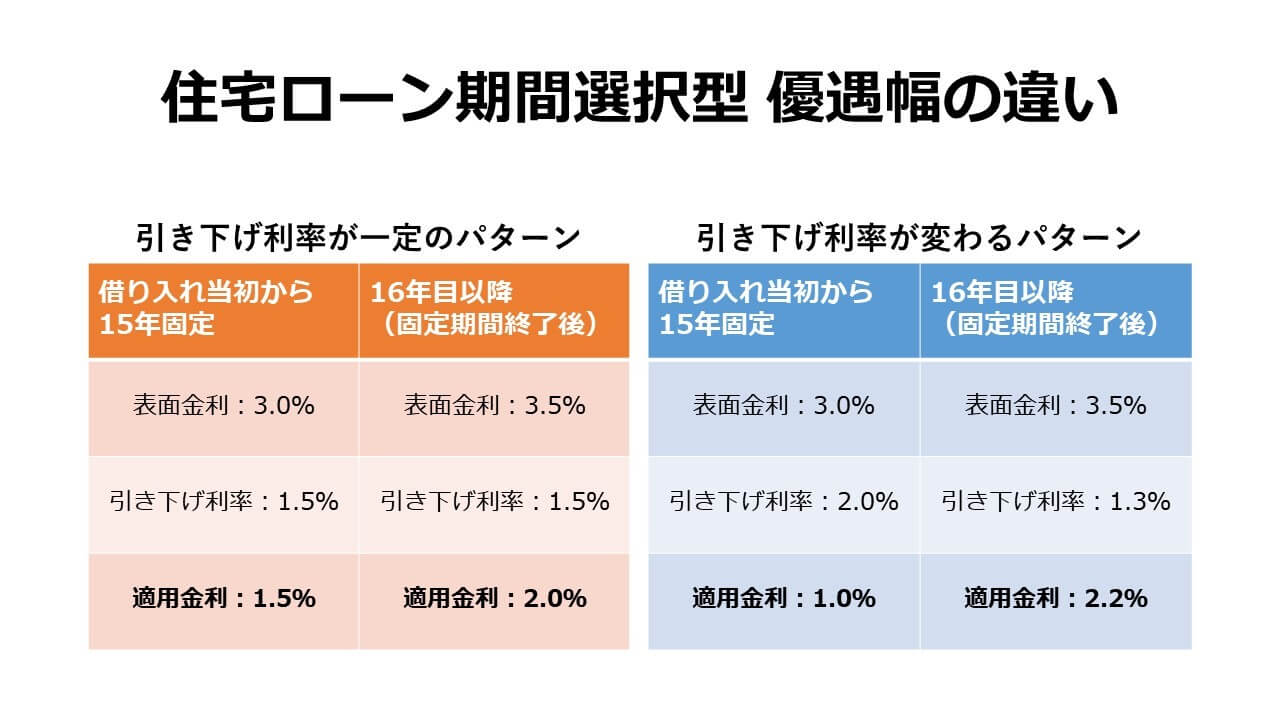

期間選択型金利は優遇幅の増減に注意

先ほどは固定金利と変動金利はどちらが得なのか比較しにくい理由についてご紹介しましたが、金利にはもう一つ「期間選択型」があります。

期間選択型とは、住宅ローン借り入れ時から一定期間は固定金利で、その期間を過ぎると再び固定金利にするか変動金利に移行するか選ぶタイプの金利です。

期間選択型は、いわば固定金利と変動金利の中間のような金利ですが、このタイプを選ぶ場合は優遇幅の増減に注意しなければいけません。

優遇幅とは、表面金利から何割か差し引いて実際に適用する金利(適用金利)を決める際、表面金利と適用金利の差を指すものです。

たとえば表面金利が3.0%で適用金利が1.6%の場合は、両者の差である1.4%が優遇幅となります。

そしてこの優遇幅は、住宅ローン借り入れ時から完済時まで引き下げる利率が一定のパターンと、固定金利期間中と期間終了後で引き下げ利率が変わるパターンがあります。

上記の表のように、引き下げ利率が変わるパターンでは固定金利期間中より期間終了後の優遇幅が小さくなり、適用金利が上昇します。

ただし、優遇幅が小さく適用金利も高くなるからといって、優遇幅が小さい方が損をするとは限りません。

その理由は、住宅ローンの借り入れ額・返済期間・金利差などさまざまな条件次第で、どちらがお得になるのかが変わるからです。

期間選択型金利での住宅ローン申し込みを検討している方は、その点にご注意ください。

こちらもCHECK

-

住宅ローンの適正な借入期間を知るための方法

続きを見る

家計のリスクを考慮しながら、最適な金利選択を

住宅ローンの金利は低ければ低いほどいいと思われることもありますが、それだけで判断してしまうとかえって損をする可能性も十分ありえます。

表面金利と実質金利の違い、金融機関が設けている住宅ローン成約者向けの特典や団体信用生命保険の保障内容、期間選択型の金利優遇幅の違いなど、あらゆる面から比較して決めることが重要です。

住宅ローンの金利は低ければいいというものではなく、家計のことを考えると将来のリスクに備えたうえで低くない方の金利を選択することも必要です。

そして最適な金利選びには、ライフプランニングが欠かせません。

教育資金や老後のことも含めたライフプランニングを行うと、マイホーム購入後はどのタイミングでどのくらいのお金が必要なのかが分かり、その時に資金不足とならないような金利が分かります。

ライフプランニングができる不動産エージェントであれば、物件探しとライフプランニングの両方を相談でき、あなたにとって適した住宅ローンのプランや金利タイプを比較しやすくなります。

今後住宅ローンを比較する際は金利の低さだけで判断しないこと、そして専門家にライフプランニングをしてもらったうえでプランと金利タイプを比較して選ぶようにしましょう。

詳細はこちら不動産担当者・エージェントが探せる|ハウスクローバー

宅地建物取引士、ファイナンシャルプランナー

ハウスクローバー株式会社の創業者兼CEO。また同時に、毎年全国から2〜300組ほどの住宅購入希望者の相談があり、実際の購入もサポートする現役の不動産エージェントでもある。業界歴は15年以上。多くの人から受ける相談内容と不動産業界の現状にギャップを感じ、住宅購入に必要なサービスと優良な不動産エージェントのネットワークを構築したプラットフォーム「HOUSECLOUVER」を企画運営している。自身が情報を発信しているYoutubeやブログは多くの住宅購入者にとって欠かせないバイブルとなっている。

▶︎▶︎ このエージェントに相談する ◀︎◀︎

素晴らしい仕組み

30代男性