購入する家が決まり、住宅ローンの手続きを進めていくと返済方法を選ぶことになります。その途中で「元利均等返済」「元金均等返済」という2つの返済方法がでてきます。この二つは似ているようで内容は全然違います。では何が違うのか、どちらを選ぶのがお得なのでしょうか。

住宅ローンの手続きは金融専門用語が多くでてくるため、とてもわかりにくく、ほとんどの方は営業担当者に任せている印象です。これを読めば「元利均等返済」と「元金均等返済」の違い、そしてどちらが有利なのかがわかります。

両社の違いや特徴を手っ取り早く知りたい方は「目次」のまとめをクリックしてください。

宅地建物取引士、ファイナンシャルプランナー

ハウスクローバー株式会社の創業者兼CEO。また同時に、毎年全国から2〜300組ほどの住宅購入希望者の相談があり、実際の購入もサポートする現役の不動産エージェントでもある。業界歴は15年以上。多くの人から受ける相談内容と不動産業界の現状にギャップを感じ、住宅購入に必要なサービスと優良な不動産エージェントのネットワークを構築したプラットフォーム「HOUSECLOUVER」を企画運営している。自身が情報を発信しているYoutubeやブログは多くの住宅購入者にとって欠かせないバイブルとなっている。

▶︎▶︎ このエージェントに相談する ◀︎◀︎

公式LINE@に友だち登録すると

住宅ローンを組むときに迫られる選択

住宅ローンの手続きを進めていくと期間や金利、住宅ローンのタイプなど、とても多くの選択をしなければなりません。

そこで出てくるのが「元利均等返済」と「元金均等返済」というワード。住宅ローンをこれから組む方も、必ずどちらかを選択することになります。文字だけを見ると似ているように思えますが、内容は全く違うためそれぞれメリットとデメリットがあります。

間違えた選択をしないよう、よく理解を深めてから選ぶようにしましょう。

元利均等返済の仕組みとメリット・デメリット

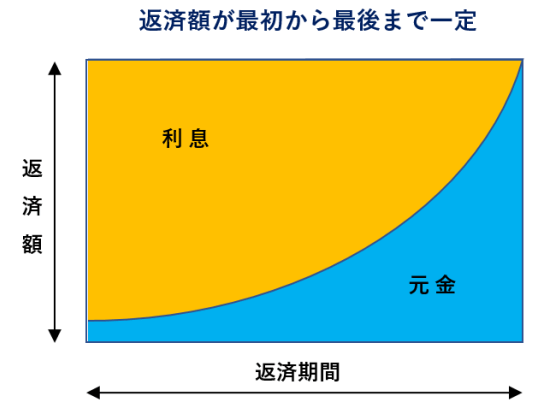

元利均等返済とはそもそもどのような仕組みなのでしょうか。まずは下のグラフを見てください。

元金と利息をあわせた返済金額がずっと一定で変わりません。しかしその内訳に変化があります。

返済開始当初は返済金額のうちほとんどが利息のみです。そして返済が進むにつれ、元金部分の返済が増えていくという仕組みです。

メリット

毎月の返済金額がずっと変わらないので、返済計画が立てやすいところがメリットです。将来にわたっての資金計画を立てる時に、一定金額という安定感があります。

デメリット

返済当初は返済金額のうちほとんどが利息となります。つまり元金部分であるローン残高が減りにくい。10年経ってローン残高を確認した時に、残高の多さに驚くことも多々あります。

元金均等返済の仕組みとメリット・デメリット

一方で元金均等返済にはどのようなメリット・デメリットがあるのでしょうか。

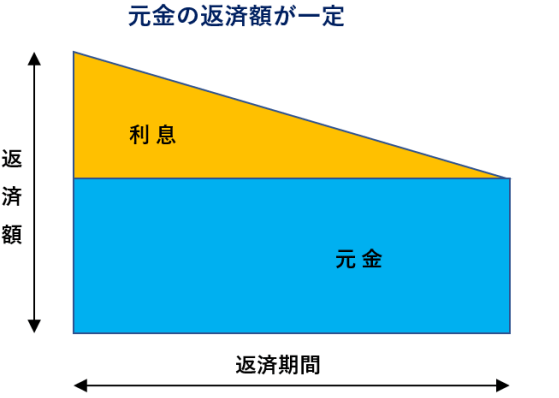

元金均等返済は、返済する元金部分はずっと変わらず一定金額になります。一方で利息はその時の残高にあわせて計算された分を返済していきます。

グラフを見てわかるように、最初返済額が高く、返済していくにつれて返済金額が低くなっていく仕組みです。

メリット

支払う利息がローン残高によって決まるため、返済していくにつれて毎月の返済金額が減っていきます。返済金額のうち元金部分は毎月変わらないため、着実に元金であるローン残高が減っていきます。つまり完済が早いのがメリットです。

デメリット

利息は住宅ローンの残高によって決まるため、返済当初は利息部分が高く、毎月の返済金額が高くなってしまいます。

返済額の総額で行けば、元金均等返済がお得だが、、、

元利均等返済と元金均等返済を同じ金額、期間、金利で比べてみるとどうなるでしょうか。

例えば借入金額3000万円、期間30年、金利1.5%で借入をした場合。

| 返済方法 | 元利均等返済 | 元金均等返済 |

| 借入金額 | 3,000万円 | 3,000万円 |

| 毎月返済金額(初回) | 103,536円 | 120,833円 |

| 総返済額 | 3,727万円 | 3,677万円 |

返済総額からみると、元金均等返済のほうが支払う総額は安くすみます。では元金均等返済のほうが必ず有利かというとそういうわけでもありません。

元金均等返済は借入当初の返済額が高い部分がデメリットです。これは借入当初に資金の余裕があれば大丈夫なのですが、もう一つ気を付けなければならない点があります。

それは借りられる金額が減る可能性があるということです。

当初の返済金額が高いと、金融機関はその返済額に耐えられる金額での住宅ローン承認となります。したがって元利均等返済の場合よりも組める住宅ローンの金額が低くなってしまう可能性があります。

総額でお得な元金均等返済を安易に選んで、希望する金額での住宅ローン承認がおりず、家を購入できないような事態にはならないようにしましょう。

詳細はこちらモゲチェック住宅ローン診断【借り入れ】 | モゲチェック

どっちをどうやって選べばいいか?

元利均等返済と元金均等返済、どちらも特徴があり、どちらかが必ずお得になるということはありません。一人一人の条件や状況に合わせて正しい選択をすることが大切です。

ご自身にとって最適な選択をするためにも、まずは将来の資産設計からはじめてみてはいかがでしょうか。

ライフプランニングをすることで、ご自身の現在と未来の設計図がわかり、よりよい選択をすることができます。

豊かな暮らしに向けて、まずはしっかりとした計画をたてましょう。

詳細はこちら不動産担当者・エージェントが探せる|ハウスクローバー

まとめ

最後に元利均等返済と元金均等返済の違いとメリット・デメリットをまとめておきます。

- 支払総額が安いのは元金均等返済

- 元金均等返済は支払当初が一番高く、徐々に減っていく

- 元利均等返済は支払額が常に一定だが、最初は金利が減りにくい

- 元金均等返済は支払当初の支払額が高い分、審査が厳しくなることも

- ライフプランを策定して無理のない支払い計画をたてることが重要

住宅ローンを借りるときまでには、どちらにするか選ばなければいけない局面がでてきます。その時になって慌てないように事前にしっかり計画を立てておきましょう。

公式LINE@に友だち登録すると

宅地建物取引士、ファイナンシャルプランナー

ハウスクローバー株式会社の創業者兼CEO。また同時に、毎年全国から2〜300組ほどの住宅購入希望者の相談があり、実際の購入もサポートする現役の不動産エージェントでもある。業界歴は15年以上。多くの人から受ける相談内容と不動産業界の現状にギャップを感じ、住宅購入に必要なサービスと優良な不動産エージェントのネットワークを構築したプラットフォーム「HOUSECLOUVER」を企画運営している。自身が情報を発信しているYoutubeやブログは多くの住宅購入者にとって欠かせないバイブルとなっている。

▶︎▶︎ このエージェントに相談する ◀︎◀︎

素晴らしい仕組み

30代男性