オフィスのデスクより、

今年の2月、フラット35を提供している住宅支援機構が行うアンケートの中で「民間住宅ローン利用者」の実態調査というアンケートの最新版が公開されました。

不動産業者でもほとんど見ることもないような、マニアックなアンケートですが、見ていてぞっとする内容でした。

まずこれは2016年3月から2016年9月までに民間の住宅ローンを借り入れた人のデータです。

調査項目は「利用した住宅ローンの金利タイプや住宅ローン選びに関する事項」というもの。

全期間固定型はたったの1割強

まず住宅ローンの金利タイプがどれだけの割合で選ばれているかを示すグラフで、「変動型」は49.2%、「固定期間選択型」は36.9%、「全期間固定型」は13.9%でした。

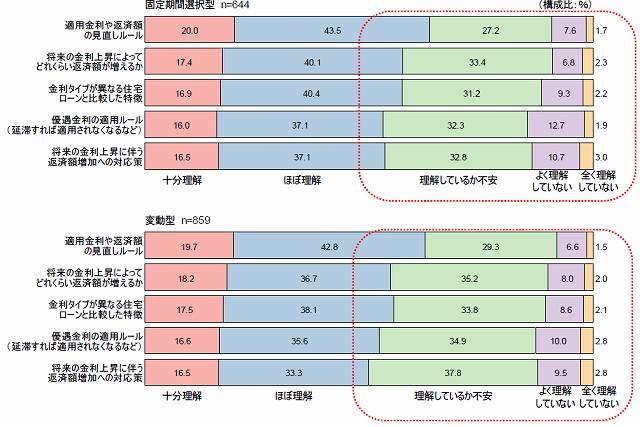

そして僕が注目したのは、「変動金利型」や「固定期間選択型」に対して住宅ローンの商品特性や金利リスクへの理解度を示すグラフです。

(出典:住宅金融支援機構「民間住宅ローン利用者の実態調査」より)

そこには、実に4割から5割くらいの人が「理解していない」と回答しています。

変動金利型の仕組み

まず「変動金利型」とは、市中の金利動向によって適用金利が変わり、返済額もその都度変わります。

そしてこの変動型金利には大きく分けて二つのルールが存在します。

①5年ルール

一般的に変動金利型といっても金利が見直されるのは年2回です。

金利が上がれば支払額も増えるのですが、半年ごとに支払い額が変わるのは色々と返済する方としても戸惑うだろうということで、ほとんどの銀行では5年ルールというものを設定しています。

この5年ルールとは途中でたとえ金利が上昇したとしても、5年間は支払額はそのままにしましょうというものです。

これだけを聞くと、なんだそんなことかと思うかもしれませんが、そうではありません。

まず月々の支払いの内訳は、元本と金利の合計です。

例えば月々の支払が10万円だったとすると、元本の支払いが3万円で金利が7万円というようになります。

(※ちなみにローンの支払い始めは金利の方が多く、徐々に元本も多くなっていくというカーブを描きます)

そしてこの5年ルールで支払額が10万円で変わらなかったとしても、金利が上昇した場合は、元本が2万円で利息が8万円になるということが起こるわけです。

つまり返済額は変わらないものの、途中で金利が上昇すれば、内訳が見直されて気がつけば元本が当初の予定程減っていないという結果になります。

②1.25倍ルール

仮に5年ルール適用期間中に金利が上昇し、次の5年の支払額が急上昇し、「来月から1.5倍になります」といわれても困りますよね。

そうならないように一般的に銀行ではもう一つの「1.25倍ルール」というものを設けています。

これは、返済額見直しの際に急激に返済額が上昇してしまいそうな場合には、上昇率の上限を1.25倍までにしましょうというルールです。

これだけ聞くと、「なんだ親切じゃないか」と思うかもしれませんが、そうではありません。

内訳を見ると元金の返済が減って、利息が増えているだけなんです。

金利が急上昇してしまうと、毎月ちゃんと返済しているのに元金がちっとも減っていないということもあり得るわけです。

最終的にどうなるのか?

最悪のケースで、このまま金利が上昇し続けれると最後に返しきれなかった元金や未払い利息が残っている場合も考えられます。

そうした場合、一般的には最後(35年ローンであれば35年後に)に一括返済を求められるようになります。

今でこそ、銀行によっては見直し毎に返済額を変えたり、1.25倍ルールを撤廃した商品もあります。

変動金利は見た目の金利も安く、当初の月々の返済は抑えられますが、支払額の返済のリスクが生じます。

それよりも本当に怖いなと感じるのは未払いリスクが発生するリスクだと思っています。

ほぼ半数の人が変動金利型を選び、その約4割の人がこのリスクについて良く知らないという事実。

あなたも考えただけで怖くなってきませんか?

宮田明典

P.S

明日は書ききれなかった固定期間選択型について書いていきます。それでは良い一日を!